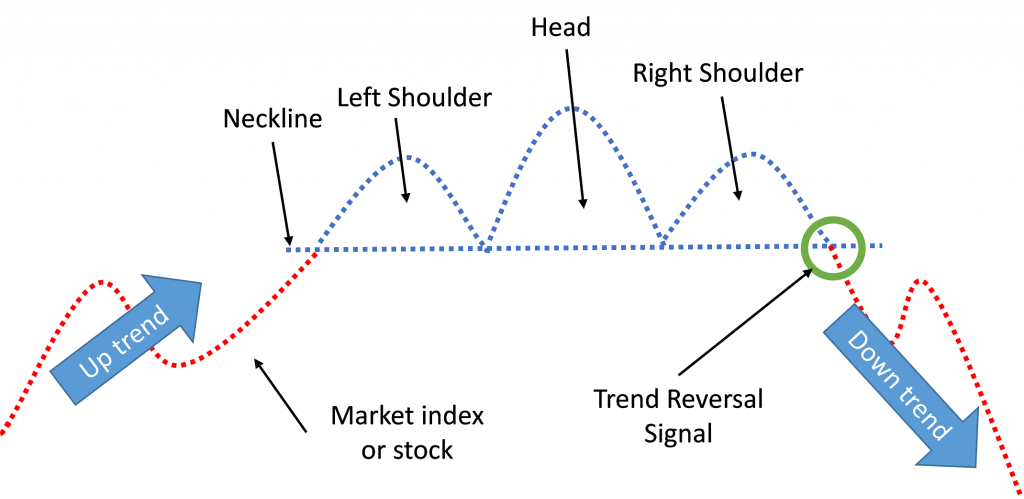

ویژگیهای الگوی سر و شانه سقف در تحلیل تکنیکال بورس

- در انتهای روند صعودی شکل میگیرد.

- پس از شکلگیری قله ای بالای قله قبلی شاهد این هستیم که قیمت تمایلی به رسیدن قیمت قله قبل ندارد بنابراین قله کوچکتر از قله قبل ایجاد میشود،در نهایت ما سه قله خواهیم داشت که قله وسط نسبت به قله چپ و راست از ارتفاع بیشتری برخوردار هست .

هدف موسسه کارآفرین آوای مشاهیر:

اینها پرسش هایی هستند که سعی شده در این مقاله در موسسه کار آفرین آوای مشاهیر در راستای آموزش بورس در شیراز منتشر شده است . به طور مختصر پاسخ داده شوند. پس تا پایان با ما همراه باشید.

- قله چپ را به اصطلاح شانه چپ مینامیم و حجم معاملات به مراتب بالاتری را در بازار بورس شاهد هستیم.

- قله راست را هم اصطلاحا شانه راست نام گذاری میکنیم، حجم معاملات بورس نسبت به دو قله دیگر کاهش مییابد .

- قله ما بین شانه راست و چپ سر نام دارد که حجم معاملات متعادلی را در این قله شاهد هستیم.

- اگر دو کف الگوی سر و شانه سقف را به هم متصل کنیم، خطی حاصل میشود که اصطلاحا به آن خط گردن گفته میشود .

- الگو با شکسته شدن خط گردن کامل میشود.

- تارگت یا هدف قیمتی چارت پترن در گام نخست به اندازه موج سر بعد از شکست خط گردن ریزش خواهد داشت .

- هدف ریزش قیمت در گام دوم تقریبا به اندازه موج وارد شده به الگوی سر و شانه سقف میباشد.

- معمولاً بعد از شکست خط گردن الگوی سر و شانه سقف شاهد حجمهای فروش بالا در سهام خواهیم بود.

اصولاً بعد از شکلگیری شانه راست از سهم خارج میشویم و تا سیگنال مجدد خرید با سهم نخواهیم بود.

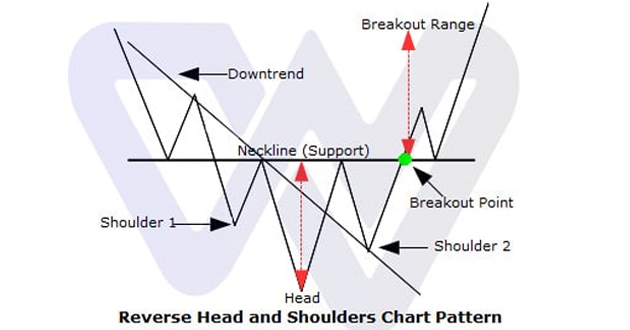

الگوی سر و شانه کف در تحلیل تکنیکال

این الگو از دستهی الگوهای بازگشتی روند محسوب میشود و به این معنی که جهت روند بازار بورس را متاثر کرده و به جهت کاملاً وارونه مبدل میسازد.

معمولاً روندها بعد از طی مدت زمانی برای تثبیت و یا اصلاح روند در قالب این الگوها ظاهر میشود. الگوی قیمتی سر و شانه کف در انتهای یک روند نزولی شکل میگیرد.

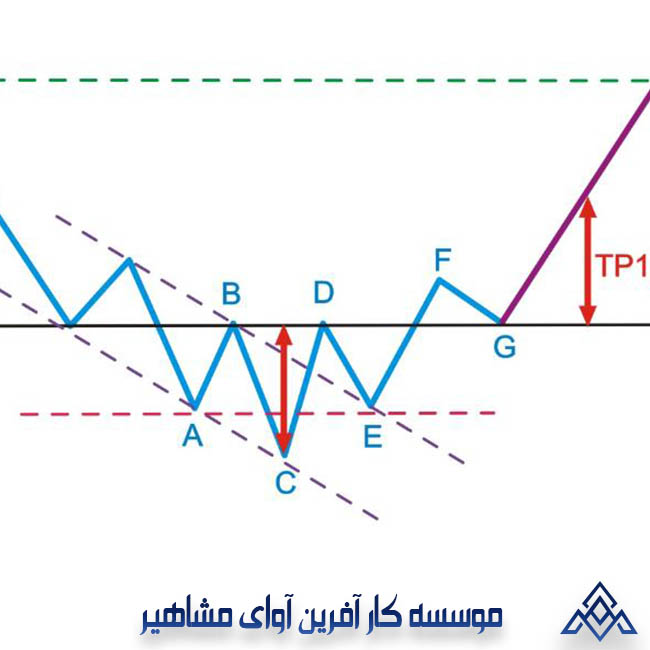

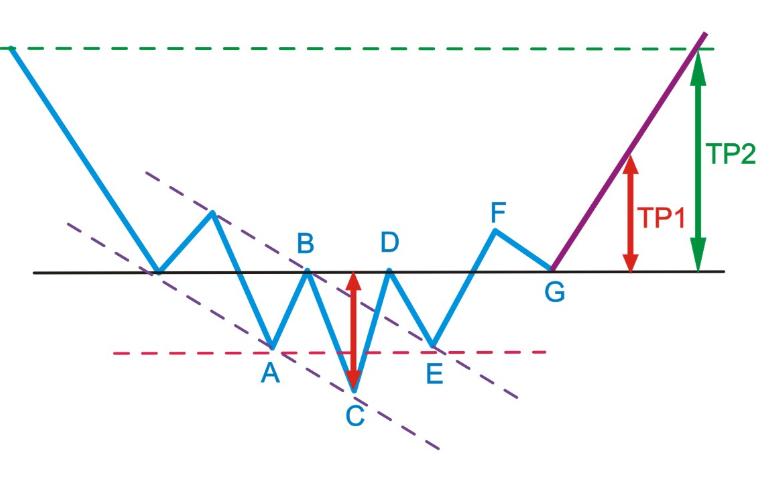

ویژگیهای الگوی سر و شانه کف

- در انتهای روند نزولی شکل میگیرد.

- پس از شکلگیری درهای پایینتر از دره قبلی شاهد این هستیم که قیمت تمایلی به رسیدن قیمت کف قبل را ندارد بنابراین درهای بالاتر از دره قبل ایجاد میشود، در نهایت ما سه پیوت خواهیم داشت که پیوت یا دره وسط نسبت به دو پیوت چپ و راست از عمق بیشتری برخوردار هست .

- دره چپ را به اصطلاح شانه چپ مینامیم و حجم معاملات اوراق بهادار به مراتب پایینتر را شاهد هستیم.

- دره راست را هم اصطلاحاً شانه راست نام گذاری میکنیم، حجم معاملات بورس نسبت به دو دره دیگر افزایش مییابد.

- دره ما بین شانه راست و چپ سر نام دارد که حجم معاملات، متعادلی را در این دره شاهد هستیم.

- اگر دو سقف الگوی سر و شانه کف را به هم متصل کنیم ،خطی حاصل میشود که اصطلاحاً به آن خط گردن گفته میشود.

- الگو با شکسته شدن خط گردن کامل میشود.

- تارگت یا هدف قیمتی چارت پترن در گام نخست به اندازه موج سر بعد از شکست خط گردن صعود خواهد داشت.

- هدف صعود قیمت در گام دوم تقریبا به اندازه موج وارد شده به الگوی سر و شانه کف میباشد.

- معمولا بعد از شکست خط گردن الگوی سر و شانه کف شاهد حجم خرید بالا در اوراق بهادار خواهیم بود.

اصولاً بعد از شکلگیری شانه راست تعدادی افراد ریسک پذیر وارد سهم میشوند افراد محتاط از شکست خط گردن مطمئن میشوند و بعد وارد سهم خواهند شد.

نتیجهگیری

تفاوتی که میان الگوی سر و شانه سقف و الگوی سر و شانه کف وجود دارد روند ما قبل تشکیل چارت پترن هست که الگوی سر و شانه کف در انتهای روند نزولی شکل میگیرد و الگوی سر و شانه سقف در انتهای روند صعودی شکل میگیرد.

در الگوی سر و شانه سقف انتظار ریزش را داریم و در الگوی سر وشانه کف انتظار رشد قیمت را خواهیم داشت.

کل مطلب قابل ارائه در الگوی سر و شانه در همین مبحث خلاصه میشود با ارسال دیدگاهها و سوالات خود ما را در بهتر شدن مسیر مقالات و فایلهای آموزشی آتی همراهی نمایید.